2024年一季度BDO整体弱势盘整,价格波动有限,现货市场亦缺乏活力,随价格逐渐走弱,BDO行业也陷入亏损。受春节假期影响,一季度下游整体消耗略减量,仅PTMEG-氨纶行业开工整体维持高位,存一定支撑作用。二季度BDO上下游减产计划略增多,供需博弈仍存。

2024年一季度国内BDO价格整体弱势盘整,华东BDO一季度均价9310.66元/吨,环比下跌4.14%,同比下跌22.96%。行业陷入亏损后各方心态谨慎,价格波动较为缓慢。对价格影响最主要的因素仍是供需,库存仍不断累积,对价格影响偏利空,同时工厂端整体守价为主,执行合约及短约,现货商谈有限。主要影响逻辑如下:一是一季度整体气温仍偏低,BDO工厂检修较少,整体开工水平稳定,新产能虽自用为主但3月份外采量减少,整体供应持续充足且库存持续累积,春节前及3月份部分供方商谈出货,市场价格随之略下行。二是终端需求整体表现一般,节前备货需求尚可,节后3月份旺季需求表现一般。从不同行业来看:PTMEG-氨纶领域一季度维持高位开工,PBT及GBL行业处于盈亏线附近,整体开工水平一般但节后整体呈上行趋势。BDO合约领域需求稳定,现货市场处于持续低迷状态,这也与2024年BDO整体合约范围扩大有关,一定程度上抑制了现货市场活力。

产业链季度均价变化显示,2024年一季度BDO产业链价格环比及同比下跌,产业链价格仍处于历史相对低位。从环比数据来看,跌幅最大的环节是PTMEG,原料端及靠近终端产品价格相对抗跌,虽终端需求不足但产业链亏损压力较大,故整体价格跌幅有限;从同比数据来看,跌幅最大的是BDO,其次是PTMEG,去年产业链盈利相对较好产品在供需面压力下继续让利,利润水平收窄。

1.新产能影响有限 但整体供应仍高位一季度国内BDO产量环比降低-2.32%,同比增长21.55%,行业利润低位且气温仍较低,工厂大检修较少,BDO市场供应量较充足;部分工厂换剂及小检修,春节前工厂多数库存压力不大,春节后下游复工进程略缓慢,BDO库存在上游持续累积,至3月份部分工厂库存压力较大,窄幅让利出货增多。

2.下游消耗略减少 现货市场活力不足

一季度国内BDO总需求量环比减少3.12%,同比上涨11.91%,其中国内消费量环比减少3.94%,出口量则环比增加14.87%。从下游开工变化来看,一季度下游主力行业PTMEG-氨纶开工环比继续提升,春节前氨纶行业开工不降反升,给予BDO市场较强支撑。PBT、PBAT、GBL、聚氨酯领域春节期间开工负荷多有下滑,因此下游入市积极性一般;3月份下游需求旺季表现一般,下游需求恢复较缓慢,一直到了3月中旬才恢复至正常水平。

2024年BDO市场合约范围继续扩大,且BDO价格波动区间收窄,下游客户采购习惯也随之变化。对于下游中小合约客户来说,现货低位建仓不再具有吸引力,聚氨酯领域中型客户也转向合约采购,BDO市场现货比例继续降低,现货市场活力继续降低。

出口方面,春节前后国外客户适当备货,一季度走量相对稳定。1-2月BDO出口量约为2.1万吨,同比增长40.82%。虽仍不及2023年二季度高峰水平,但出口趋势相对平稳,出口份额保持相对平稳。从出口结构来看,仍主要以越南、中国台湾、意大利为主,市场调研反馈欧洲线运输时效问题对当前BDO出口仍有一定影响。

二季度展望:亏损压力下减产增多 关注上下游新产能动态

从产业链上下游检修计划来看,BDO 5月大检修计划增多,减产力度增大,下游行业暂无普遍降低开工计划,存小部分检修。BDO工厂方面:内蒙古东源老线、陕化、新业均有大检修计划,另外屯河及五恒亦存大检修计划,具体时间暂未明确,但多有前期库存,暂未影响合约供应量,继续关注后续工厂检修计划。从下游行业情况来看:4月下旬至5月PTMEG上海及新疆装置亦存检修计划,5月份常熟PBT工厂存检修计划,GBL行业整体开工负荷不高后续陕西工厂或随上游BDO工厂同步检修。

上下游新产能方面,主要为恒力、君正BDO及下游配套PTMEG装置,宇新PTMEG暂订5月开车。5月份君正PTMEG计划开车,前期或部分外采BDO,对BDO市场形成一定支撑。

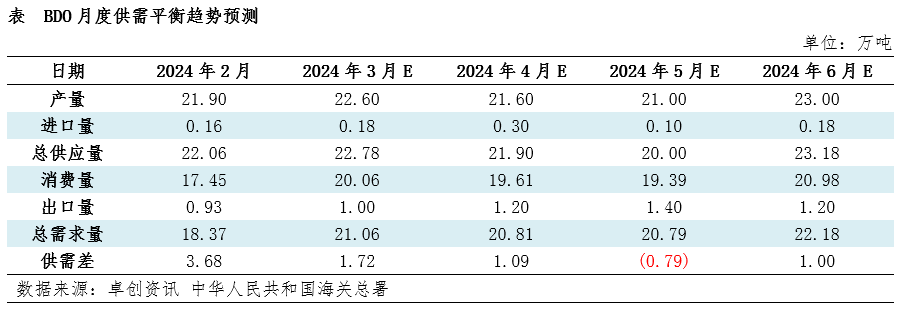

按目前上下游检修计划,卓创资讯对二季度各月份供需平衡数据做出预测:5月将开始消耗库存。涨价才能去库存,但涨价的前提往往是库存水平已经有一定程度下降。从目前数据预测来看,5月BDO还达不到供应偏紧的水平,或无法刺激下游客户补仓,需继续关注本周末附近工厂消息指引。

当前BDO行业亏损压力仍在增大,在供需面难有较大利空或利好出现的情况下,亦需关注BDO成本面走势变化。在通胀温和回升背景下,整体化工走势尤其是BDO原料电石、甲醇能否在6月份实现反弹回升,或能带动BDO价格探底后窄幅回升。

二季度一般为BDO行业传统淡季,从历史BDO价格季节性指数情况来看,4月份BDO价格多下跌为主,5月份存窄幅反弹可能,6月份则可能再度回落。但2024年一季度BDO市场整体缺乏流动性及波动性,在产能增速加快背景下市场预期偏弱,对BDO价格季节性波动规律也有一定扰动,尤其是6月份BDO新产能的释放对BDO市场心态仍有一定利空影响。综上所述,二季度BDO探底后或维持盘整,能否出现反弹机会需看市场合约供应情况。整体供需面变化仍有限,但随工厂减产增多,整体出货压力不大且需关注工厂是否存进一步减产可能。新产能投产及终端需求或转淡情况下市场心态仍缺乏支撑,但产业链亏损压力下需关注原料端带动作用。2024年BDO行业已然进入新一轮洗牌期,并且在新产能不断落成情况下,洗牌可能会持续较长时间,有可能长达2-3年,虽说BDO扩产潮背后企业锚定的是下一个景气周期,也做好了应对竞争的准备,但竞争仍然是残酷的。继续提高产率、节能降耗、开发出口等成为2024年BDO及下游企业正在努力的方向,另外一体化竞争形式下非一体化企业也在积极寻求合作机会,以应对一体化装置的冲击。5月21-22日卓创资讯2024第二届中国BDO-己二酸行业高峰论坛与您相约温州,共同探讨行业发展新方向。